Hướng dẫn cách hạch toán và viết hóa đơn cho hàng biếu tặng không thu tiền (Khách hàng – công nhân viên)

- Cách viết hóa đơn cho hàng biếu tặng không thu tiền

a. Cơ sở pháp lý

- Theo khoản 7 điều 3 thông tư 26/2015TT-BTC

Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).

- Theo khoản 9 điều 3 thông tư 26/2015TT-BTC

“2.4. Sử dụng hoá đơn, chứng từ đối với hàng hoá, dịch vụ khuyến mại, quảng cáo, hàng mẫu, cho, biếu, tặng đối với tổ chức kê khai, nộp thuế GTGT theo phương pháp khấu trừ:

Đối với hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hoá đơn GTGT (hoặc hoá đơn bán hàng), trên hoá đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hoá đơn xuất bán hàng hoá, dịch vụ cho khách hàng.”

Như vậy: Khi xuất hàng hóa, dịch vụ để cho biếu tặng (khách hàng, công nhân viên…) Thì phải xuất hóa đơn và kê khai thế GTGT như bán hàng bình thường.

Nếu giá trị quà tặng từ 200.000đ trở lên thì công ty phải lập riêng hóa đơn cho tùng người, từng khách hàng được nhận. (Nếu bên nhận quà biếu tặng không lấy hóa đơn thì cuối ngày lập chung 1 hóa đơn).

Nếu giá trị hàng hóa dưới 200.000đ thì công ty có thể lập chung 1 hóa đơn kèm theo báng kê danh sách người nhận quà vào cuối ngày.

- Theo công văn số 5483/TCT-DNL

“Khi tặng quà cho khách hàng vào dịp lễ, tết, hội nghị khách hàng để phục vụ cho hoạt động sản xuất kinh doanh, doanh nghiệp phải lập hóa đơn, tính kê khai nộp thuế GTGT như bán hàng hóa cho khách hàng.

Trường hợp: Biếu tặng Vàng Bạc cho khách phải xuất hóa đơn, kê khai thuế: Công ty nộp thuế GTGT theo phương pháp khấu trừ, không có hoạt động kinh doanh vàng, có mua các sản phẩm vàng đã qua chế tác từ các tổ chức có hoạt động mua, bán, chế tác vàng, bạc, đá quý để trao giải thưởng cho khách hàng thì Công ty phải lập hóa đơn GTGT, trên hóa đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hóa đơn xuất bán hàng hóa, dịch vụ cho khách hàng theo quy định tại Khoản 9 Điều 3 sửa đổi, bổ sung Điểm 2.4 Phụ lục 4 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính.

b. Giá tính thuế GTGT đối với hàng cho biếu tặng

Theo khoản 3 điều 7 thông tư 219/2012/TT-BTC

“2. Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này”

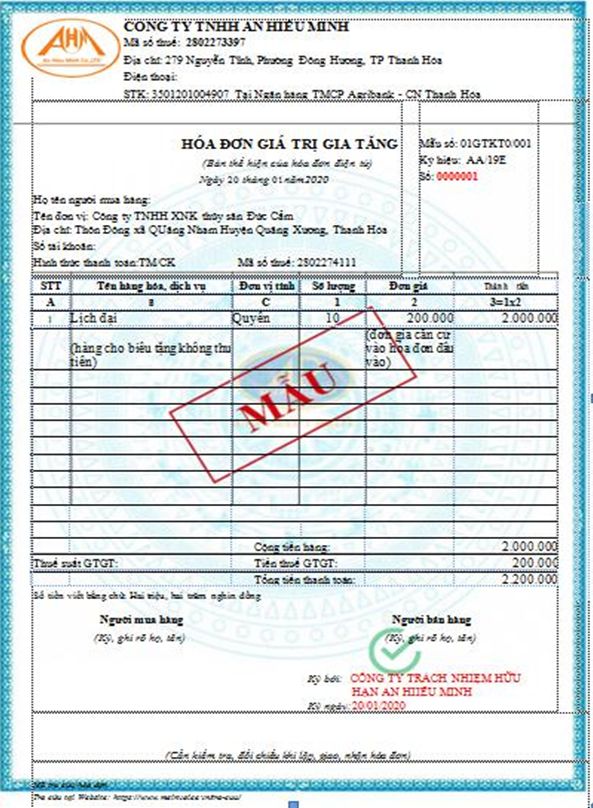

c. Hướng dẫn viết hóa đơn GTGT

2. Cách hạch toán chi phí hàng cho biếu tặng

a. Bên cho biếu tặng

- Trường hợp 1: Sản phẩm, hàng hóa dùng để cho biếu tặng khách hàng bên ngoài doanh nghiệp, nếu mua về tặng ngay.

Nợ TK 641 (theo thông tư 200)

Nợ TK 642 (theo thông tư 133)

Nợ TK 133 : thuế GTGT đầu vào được khấu trừ (nếu có)

Có TK: 111, 112, 331….

- Trường hợp 2: Sản phẩm, hàng hóa dùng để cho biếu tặng khách hàng bên ngoài doanh nghiệp, nếu mua về nhập kho

Nợ TK 152, 153, 156

Nợ TK 133 : thuế GTGT đầu vào được khấu trừ (nếu có)

Có TK: 111, 112, 331….

Khi xuất kho biếu tặng:

Nợ TK 641, 642 – Chi phí bán hàng

Có TK 152, 153, 156….

Có TK 3331: – thuế GTGT phải nộp

- Trường hợp 3: Sản phẩm, hàng hóa dùng để cho biếu tặng cho cán bộ nhân viên trang trải bằng quỹ khen thưởng, phúc lợi:

Nợ TK 353 : – Quỹ khen thưởng, phúc lợi

Có TK 511: Doanh thu bán hàng hóa và cung cấp dịch vụ

Có TK 3331:thuế GTGT phải nộp

Đồng thời ghi nhận giá vốn đối với giá trị sản phẩm, hàng hóa, NVL dùng để biếu tặng công nhân viên và người lao động.

Nợ TK 632 :- Giá vốn hàng bán

Có TK 152, 153, 156…

b. Bên được nhận biếu tặng.

Nợ TK 152,156, 642… (Tổng giá trị + Thuế), vì không được khấu trừ

Có TK 711

BÀI VIẾT KHÁC: THUẾ GTGT THEO PHƯƠNG PHÁP TRỰC TIẾP http://ketoananhieuminh.vn/thue-gtgt-theo-phuong-phap-truc-tiep/?fbclid=IwAR1oMNGftinJ7O2yZym4c6Ta4qKoI39Wh5w5z7qn3Gjp1gkE8eZpORZlBg8